金融機関向けAIモデル導入で経営リスク管理が進化

新たなAI分析モデルで融資リスクを未然に防ぐ

近年、世界情勢や経済の不確実性が高まっています。この変化を受けて、多くの企業が経営悪化の兆候を見せる中、金融機関への影響も深刻です。企業の倒産件数が増加する中、融資を行っている金融機関は、より迅速で正確な経営状況の把握が求められています。こうした背景の中、BIPROGY が新たに発表した「格付急変先ビュー」というAI分析モデルが、金融機関の与信業務に革命をもたらすことが期待されています。

AIがもたらす与信業務の変革

従来の与信業務では、企業の経営状況の悪化を早期に把握し、適切な対策を講じることが難しいという課題がありました。しかし、「格付急変先ビュー」は、信用格付けで「正常先」とされていた企業が、急に「破綻先」に転落するリスクをAIによって高い精度で予測できる新しい分析モデルです。このモデルが導入されることで、金融機関は潜在的なリスクを早期に検知し、迅速な対応が可能になります。

具体的な機能と利点

「格付急変先ビュー」の最大の特徴は、AIによる高精度な予測に加えて、その結果を視覚的に把握できるデータの可視化です。月次でデータを更新し、継続的に融資先の経営状況を評価することで、金融機関は必要なタイミングで適切なアクションをとることができます。これにより、企業の経営悪化を防ぎ、信用コストを抑制することが期待されています。

また、この機能は専門的なAIの知識を必要とせず、クライアント型PC環境で運用可能です。新たなシステム開発の手間を省き、スムーズに業務に組み込むことができます。

地域振興と雇用の維持を支援

BIPROGYが展開する「格付急変先ビュー」は、融資先の経営状況を改善することにより、破綻を未然に防ぎ、地域の雇用を守る役割も果たします。特に、中小企業が地域経済に与える影響は大きく、経営の安定は地域振興にもつながります。金融機関がこの新技術を取り入れることで、地域の企業が存続し、雇用が維持されることが期待されています。

今後の展開

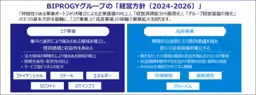

BIPROGYは今後、様々な金融機関向けに分析モデルを拡充し、リスク管理や資金需要の予測などへ応用を広げていく考えです。さらに、分析モデルを活用した業務ソリューションの提供を進め、地域経済の活性化に貢献していくことを目指しています。

このように、BIPROGYの「格付急変先ビュー」は、金融機関が経営リスクを効果的に管理し、地域を支援する力となるでしょう。今後の取り組みにも注目が集まります。

会社情報

- 会社名

- BIPROGY

- 住所

- 電話番号

トピックス(経済)

【記事の利用について】

タイトルと記事文章は、記事のあるページにリンクを張っていただければ、無料で利用できます。

※画像は、利用できませんのでご注意ください。

【リンクついて】

リンクフリーです。