東急株式会社初のグリーンボンド発行、環境への取り組みを強化

東急株式会社がグリーンボンドを発行

東急株式会社は、環境への取り組みを一層進めるため、初となる「グリーンボンド」を発行することを正式に発表しました。この新たな試みは、持続可能なファイナンスの枠組みに基づき、環境課題の解決に貢献する事業の資金調達手段として位置づけられています。

発行の概要

社債の名称

本グリーンボンドは、「東急株式会社第15回無担保社債(社債間限定同順位特約付・グリーンボンド)」となります。

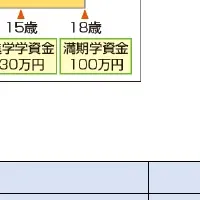

発行額と利率

発行総額は100億円で、個人投資家向けに1社債の金額は100万円設定されています。金利は年1.01%で、5年間の期間設定です。

発行スケジュール

払込期日は2024年12月16日、償還期日は2029年12月14日と定められています。また、担保は付けない形で発行されます。

社債管理者と引受会社

社債管理者は株式会社三井住友銀行が担当し、発行に際してはみずほ証券株式会社、三菱UFJモルガン・スタンレー証券株式会社、大和証券株式会社、SMBC日興証券株式会社が主幹事の証券団として支援します。

格付けと外部評価

本グリーンボンドは、株式会社日本格付研究所からAA-、株式会社格付投資情報センターからA+の格付けを取得しています。さらに、株式会社日本格付研究所からは「サステナブルファイナンス・フレームワーク」に関する第三者意見を受け、グリーンボンド原則2021等との適合性について最上位の評価「SU1(F)」を獲得しています。

資金使途について

発行された資金は、「クリーンな輸送の導入」(新型車両の導入など)や、「気候変動対応」(鉄道事業における自然災害対策)に要した新たな支出や既存支出のリファイナンスに利用される予定です。これらのプロジェクトは2027年12月末までに資金を充当する計画です。

参考サイト

これにより、東急株式会社は持続可能な社会の実現に向けた一歩を踏み出し、環境問題に真剣に取り組む姿勢を明確に示しています。今後の取り組みにも多くの期待が寄せられています。

会社情報

- 会社名

- 東急株式会社

- 住所

- 東京都渋谷区南平台町5番6号

- 電話番号

- 03-3477-0109

トピックス(経済)

【記事の利用について】

タイトルと記事文章は、記事のあるページにリンクを張っていただければ、無料で利用できます。

※画像は、利用できませんのでご注意ください。

【リンクついて】

リンクフリーです。